Les CDS (Credit Default Swaps) sont des instruments financiers essentiels pour la gestion du risque de crédit en 2024. Avec les incertitudes économiques actuelles, il est crucial de bien comprendre les CDS pour prendre des décisions éclairées dans un environnement financier complexe.

Ces instruments jouent un rôle central en permettant aux investisseurs de se protéger contre les risques de défaut. Alors, qu’est-ce qu’un CDS exactement et comment fonctionne-t-il ?

Qu’est-ce qu’un Crédit Default Swap (CDS) ?

Un Crédit Default Swap (CDS) est un contrat dérivé financier qui offre une protection contre le risque de défaut d’un emprunteur. En d’autres termes, il agit comme une forme d’assurance contre le non-remboursement d’une dette, permettant aux investisseurs de se couvrir contre les risques financiers potentiels.

Par exemple, si vous détenez des obligations d’une entreprise et anticipez un risque de faillite, vous pouvez acheter un CDS pour vous protéger.

Les banques, les fonds d’investissement, et d’autres acteurs financiers utilisent les CDS pour transférer le risque de crédit, ce qui leur permet de gérer stratégiquement leurs expositions tout en maintenant une certaine stabilité dans des environnements économiques incertains.

Comment Fonctionne un Crédit Default Swaps (CDS) ?

Le fonctionnement d’un CDS repose sur l’interaction entre deux parties principales : l’acheteur de protection et le vendeur de protection.

- Acheteur de protection : verse une prime périodique au vendeur afin de se prémunir contre le risque de défaut de l’emprunteur. Cela fonctionne comme une assurance où l’acheteur cherche à minimiser ses pertes potentielles.

- Vendeur de protection : s’engage à compenser l’acheteur si l’emprunteur fait défaut, assumant ainsi le risque financier en échange des primes reçues.

Principales Étapes du Fonctionnement :

- Établissement du contrat : Les deux parties définissent les termes du contrat, notamment le montant assuré et la durée de la couverture.

- Paiement des primes : L’acheteur effectue des paiements périodiques au vendeur pendant toute la durée du contrat.

- Survenance d’un défaut : En cas de défaut de l’emprunteur, le vendeur doit indemniser l’acheteur à hauteur du montant convenu dans le contrat.

- Expiration du contrat : Si aucun défaut ne survient, le contrat prend fin à la date prévue sans aucune obligation supplémentaire de la part du vendeur.

Par exemple, les CDS ont été au centre de nombreux débats pendant la crise bancaire de 2023, où plusieurs banques européennes ont été exposées à des risques de crédit élevés, selon un rapport de la Banque de France.

De nombreux acteurs avaient acheté des CDS pour se protéger contre ces défauts potentiels, soulignant à nouveau l’importance des CDS dans la gestion du risque de crédit et mettant en évidence les risques systémiques inhérents à leur utilisation excessive, comme cela avait été observé en 2008.

Qu’est-ce qu’un Crédit Default Swaps (CDS) ?

Le spread CDS représente le coût de la protection, exprimé en points de base, et reflète la perception du risque de défaut de l’emprunteur par le marché. Plus le spread est élevé, plus le risque perçu est important.

- Collecte des données de marché : Il est nécessaire de recueillir les cotations actuelles du CDS sur le marché, qui sont influencées par divers facteurs macroéconomiques et spécifiques à l’emprunteur.

- Calcul du spread : Le spread est calculé selon la formule suivante : Spread = (Prime annuelle / Montant nominal) x 10 000. Ce calcul permet de quantifier le coût de la protection par unité de risque assurée.

Un spread élevé indique que le marché considère l’emprunteur comme étant plus susceptible de faire défaut. Ce spread reflète la prime de risque exigée par les investisseurs pour se protéger contre le défaut de l’entité sous-jacente.

En revanche, un spread faible suggère que le marché perçoit un risque de défaut relativement faible, ce qui signifie que les investisseurs sont prêts à payer une prime moindre pour la protection, car la probabilité de défaut est jugée faible.

Pourquoi Acheter des Crédit Default Swaps (CDS) ?

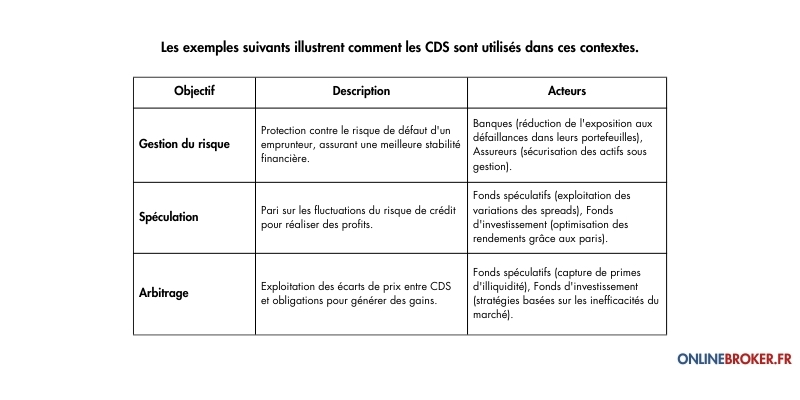

L’achat de CDS peut répondre à plusieurs motivations, notamment la gestion du risque, la spéculation, et l’arbitrage. Ces stratégies permettent aux acteurs financiers de se protéger contre des événements négatifs, de tirer profit de fluctuations de marché ou d’exploiter des inefficacités pour des gains potentiels.

Les Risques associés aux CDS

Malgré leurs avantages, les CDS comportent des risques importants :

- Risque de contrepartie : Si le vendeur de protection fait faillite, l’acheteur risque de ne pas être indemnisé. Il est donc essentiel de vérifier la solidité financière de la contrepartie.

- Complexité et transparence : Les CDS sont complexes et leur manque de transparence peut rendre difficile l’évaluation des risques, surtout pour les investisseurs peu expérimentés.

- Risques systémiques : L’utilisation excessive des CDS peut créer des liens complexes entre les institutions financières, augmentant le risque de crise systémique, comme cela s’est produit en 2008.

Conclusion : Ce Qu’il Faut Retenir des Crédit Défaut Swaps (CDS)

Les Crédit Default Swaps (CDS) sont des instruments puissants pour gérer le risque de crédit, offrant des possibilités de protection et de profit.

Cependant, ils comportent également des risques importants. Comprendre en profondeur leur fonctionnement est essentiel pour les investisseurs qui souhaitent naviguer efficacement dans l’univers complexe de la finance actuelle.

Avec une approche éclairée et une analyse rigoureuse des risques, les CDS peuvent représenter un atout significatif dans une stratégie d’investissement diversifiée.

Pour maximiser les avantages de ces instruments et éviter les pièges potentiels, il est important de faire appel à des experts et de s’assurer que chaque décision est fondée sur une évaluation précise des risques.

Questions Fréquentes

Qu’est-ce qu’un Credit Default Swap ?

Un Credit Default Swap (CDS) est un produit financier permettant de transférer le risque de crédit d’un emprunteur. Les investisseurs l’utilisent pour se protéger contre le risque de défaut ou spéculer sur la solvabilité d’une entité.

Que signifie Credit Default Swap France ?

En France, un Credit Default Swap est un instrument utilisé par les institutions pour gérer les risques liés aux défauts de paiement. Il peut concerner des obligations ou dettes d’entreprises ou d’entités gouvernementales françaises.

Pouvez-vous donner un exemple de Credit Default Swap ?

Par exemple, une banque achète un CDS pour se couvrir contre la faillite potentielle d’une entreprise. Si l’entreprise fait défaut, le vendeur du CDS indemnise la banque pour les pertes subies.

Que désigne un contrat CDS ?

Un contrat CDS peut désigner un accord de protection financière entre deux parties, où l’une s’engage à compenser l’autre en cas de défaut d’un tiers. Il fixe les termes d’indemnisation et de couverture des risques.

Qu’est-ce qu’un CDS en finance ?

En finance, un CDS est un outil dérivé permettant de transférer les risques de crédit. Il est largement utilisé pour la gestion des portefeuilles, la couverture contre les risques ou encore comme outil spéculatif.

Que désigne un produit CDS ?

Un produit CDS fait référence aux Credit Default Swaps, qui sont des instruments dérivés complexes. Ils sont créés pour gérer les risques de crédit en offrant une protection contre les défauts, souvent utilisés par les institutions financières.

Avertissement

eToro est une plateforme d’investissement multi-actifs. La valeur de vos investissements peut augmenter ou diminuer. Produit à effet de levier et spéculatif. Non adapté à tous les investisseurs. Vous devriez considérer si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Le capital est à risque. Les performances passées ne sont pas une indication des résultats futurs. L’historique de trading présenté couvre moins de 5 années complètes et peut ne pas suffire comme base pour une décision d’investissement. Le Copy Trading ne constitue pas un conseil en investissement. La valeur de vos investissements peut augmenter ou diminuer. Votre capital est à risque. Les actifs cryptographiques ne sont pas réglementés et sont hautement spéculatifs. Pas de protection des consommateurs. Capital à risque.

eToro USA LLC n’offre pas de CFD et ne fait aucune représentation ni n’assume aucune responsabilité quant à l’exactitude ou à l’exhaustivité du contenu de cette publication, qui a été préparée par notre partenaire en utilisant des informations publiques non spécifiques à l’entité concernant eToro.