Les OPCVM monétaires sont une option d’investissement incontournable pour ceux qui recherchent des produits financiers sûrs, liquides et simples à comprendre.

Ce guide vous explique tout ce que vous devez savoir sur ces fonds, depuis leur fonctionnement jusqu’à leurs avantages.

Que vous soyez un débutant ou un investisseur curieux, vous trouverez ici des réponses claires et des conseils pratiques pour bien investir.

Qu’est-ce qu’une OPC Monétaire ?

Une OPC monétaire (Organisme de Placement Collectif en Valeurs Mobilières monétaire) est un fonds d’investissement collectif conçu pour offrir une gestion sécurisée et une disponibilité rapide des fonds.

Ces fonds placent l’argent des investisseurs dans des instruments financiers à court terme tels que :

- Bons du Trésor : Émis par les États pour financer leurs besoins à court terme.

- Certificats de dépôt : Offerts par les banques avec des taux d’intérêt compétitifs.

- Titres de créance à court terme : Instruments émis par des entreprises solides.

L’objectif principal des OPCVM monétaires est de minimiser les risques tout en garantissant une liquidité élevée, ce qui les rend idéaux pour gérer une trésorerie ou pour remplacer un compte d’épargne traditionnel.

Comment Fonctionne un OPCVM ?

Un OPCVM (Organisme de Placement Collectif en Valeurs Mobilières) est un fonds d’investissement collectif conçu pour offrir une diversification, une gestion professionnelle et une liquidité élevée.

Voici un aperçu de son fonctionnement :

- Collecte des fonds : Les investisseurs achètent des parts ou des actions de l’OPCVM, chaque part représentant une fraction du portefeuille total.

- Gestion des investissements : Les fonds collectés sont investis dans des actifs variés tels que des actions, des obligations ou des titres monétaires, en fonction de la stratégie du fonds. Cette diversification permet de réduire les risques et de cibler différents niveaux de rendement.

- Suivi et valorisation : La valeur des parts ou des actions fluctue quotidiennement en fonction de la performance des actifs sous-jacents. La valeur liquidative (VL) reflète le prix d’une part du fonds et est mise à jour chaque jour pour assurer une transparence totale.

- Flexibilité : Les investisseurs peuvent racheter leurs parts à tout moment pour accéder à leurs liquidités ou acheter des parts supplémentaires pour accroître leur investissement.

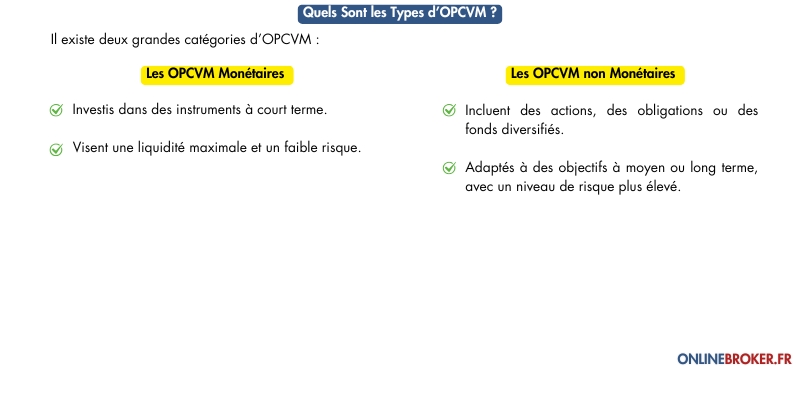

Quels sont les deux Types d’OPCVM ?

Quel est le Meilleur Fond Monétaire ?

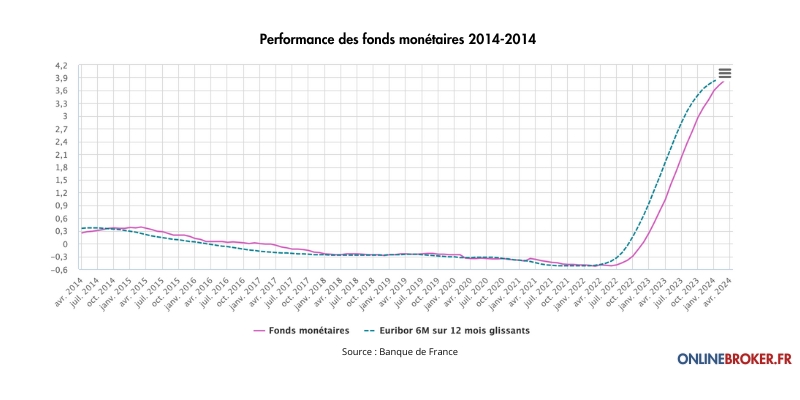

Selon la Banque de France, la performance annuelle des fonds monétaires a atteint +3,97 % sur 12 mois, avec une performance mensuelle annualisée de +4,38 % en avril 2024.

Ces résultats soulignent l’attractivité accrue de ces fonds dans un contexte économique marqué par des taux d’intérêt plus élevés.

Voici une liste de fonds monétaires performants, appréciés pour leur gestion professionnelle et leur stabilité :

| Nom du Fonds | Rendement (année passée) | Frais de gestion | Points forts |

| Amundi Monétaire Court Terme | 3,8 % | Faibles, généralement inférieurs à 0,2 % | Ce fonds est reconnu pour sa gestion prudente et efficace. |

| BNP Paribas Monétaire | 3,7 % | Considérés comme moyens, souvent autour de 0,2 % à 0,3 %. | Offre une bonne liquidité et bénéficie d’une renommée solide |

| AXA IM Euro Liquidity | 4,0 % | Autour de 0,2 % à 0,3 % | Ce fonds est apprécié pour sa gestion active de la liquidité. |

Quelle Fiscalité pour les OPC en 2024 et Prévisions pour 2025

Investir dans des Organismes de Placement Collectif (OPC) offre de nombreuses opportunités, mais il est essentiel de comprendre la fiscalité associée pour optimiser ses gains.

Voici un aperçu détaillé de la fiscalité applicable aux OPC en 2024 et les prévisions pour 2025.

| Type de revenu | Fiscalité en 2024 | Prévisions pour 2025 |

|---|---|---|

| Dividendes et intérêts | Prélèvement Forfaitaire Unique (PFU) de 30 % : comprend 12,8 % d’impôt sur le revenu et 17,2 % de prélèvements sociaux. Option pour le barème progressif de l’impôt sur le revenu si cela est plus avantageux. | Aucune modification majeure prévue, sous réserve des futures lois de finances. |

| Plus-values de cession | PFU de 30 % : 12,8 % d’impôt sur le revenu et 17,2 % de prélèvements sociaux. Abattements possibles en optant pour le barème progressif, selon la durée de détention des titres. | Pas de changements significatifs attendus, en attente des dispositions législatives à venir. |

| OPC détenus dans un PEA | Exonération d’impôt sur le revenu après 5 ans de détention. Prélèvements sociaux de 17,2 % sur les gains réalisés. | Les conditions actuelles devraient perdurer, sous réserve des évolutions réglementaires. |

| Prélèvements sociaux | Taux global de 17,2 %, applicable sur les revenus et plus-values. Comprend la CSG, la CRDS et autres contributions sociales. | Le taux pourrait évoluer en fonction des réformes sociales éventuelles. |

Quels sont les Avantages d’un Placement en OPCVM ?

Investir dans des OPCVM présente plusieurs avantages notables :

- Diversification : Accès à un portefeuille diversifié sans devoir acheter chaque actif individuellement, ce qui réduit les risques.

- Gestion Professionnelle : Gestion par des professionnels, permettant aux investisseurs de bénéficier d’une expertise pointue.

- Liquidité : Possibilité d’acheter ou de vendre des parts facilement, garantissant une grande flexibilité.

- Accessibilité : Investissement accessible même avec des montants modestes, ce qui permet à un large public d’investir.

- Transparence : Réglementation stricte garantissant une transparence sur les frais et la composition du portefeuille.

- Réduction des Risques : Diversification et gestion professionnelle permettent de minimiser les risques comparés à un investissement direct.

Différence entre OPCVM et SICAV

Bien qu’on parle souvent des OPCVM et des SICAV comme étant des concepts similaires, il existe quelques différences importantes qui les distinguent :

| Critère | OPCVM | SICAV |

| Définition | OPCVM est un terme générique désignant une catégorie de fonds d’investissement collectif. | SICAV est une forme spécifique d’OPCVM qui prend la forme d’une société. |

| Structure Juridique | Les OPCVM peuvent inclure des FCP ou des SICAV. | Les investisseurs deviennent actionnaires et ont des droits de vote. |

| Flexibilité de Gestion | La gestion peut être plus restreinte selon le type (SICAV ou FCP). | Les investisseurs peuvent participer aux décisions via des assemblées générales. |

| Participation des Investisseurs | Les investisseurs détiennent des parts dans les FCP sans droit de vote. | Les investisseurs sont actionnaires, avec des droits de vote lors des assemblées. |

Conclusion : Ce Qu’il faut Retenir des OPCVM Monétaire !

Les OPCVM monétaires constituent une solution fiable et avantageuse pour optimiser la gestion de trésorerie, tout en offrant des rendements réguliers avec une faible exposition aux risques.

Grâce à leur sécurité intrinsèque, leur liquidité élevée et une gestion professionnelle rigoureuse, ils sont particulièrement adaptés aux investisseurs souhaitant préserver leur capital, tout en profitant de placements flexibles et accessibles.

Questions Fréquentes

Qu’est-ce qu’un OPC monétaire court terme ?

Un OPC monétaire court terme est un fonds d’investissement qui place ses actifs dans des instruments financiers à court terme, comme les bons du Trésor et les certificats de dépôt. Ces placements visent à offrir une liquidité élevée et une faible volatilité.

Quelle est la définition des produits monétaires ?

Les produits monétaires sont des instruments financiers à court terme, généralement d’une durée inférieure à un an. Ils comprennent des bons du Trésor, des certificats de dépôt, et d’autres titres de créance à court terme, offrant sécurité et liquidité.

Quel est le rendement des OPCVM monétaires ?

Les OPCVM monétaires offrent généralement des rendements modestes mais stables, reflétant les taux d’intérêt à court terme. Ils sont conçus pour préserver le capital tout en offrant une liquidité élevée, ce qui en fait un choix sûr pour les placements à court terme.

Qu’est-ce qu’un OPC obligataire ?

Un OPC obligataire est un fonds d’investissement qui place ses actifs dans des obligations. Ces fonds visent à offrir des revenus réguliers grâce aux intérêts payés par les obligations et à préserver le capital investi à long terme.

Qu’est-ce qu’un OPC capital disponible ?

Un OPC capital disponible est un fonds qui permet aux investisseurs de racheter leurs parts à tout moment, offrant ainsi une grande flexibilité et liquidité. Ces fonds sont souvent utilisés pour des placements à court terme ou pour gérer la trésorerie.

Pouvez-vous donner un exemple de produit monétaire ?

Un exemple de produit monétaire est un certificat de dépôt. C’est un titre de créance émis par une banque avec une durée déterminée, offrant un taux d’intérêt fixe. Les certificats de dépôt sont considérés comme sûrs et liquides.

Comment s’appelle le prix d’une part d’un OPC ?

Le prix d’une part d’un OPC est appelé la valeur liquidative (VL). Elle est calculée en divisant la valeur totale des actifs du fonds par le nombre de parts en circulation, et est mise à jour quotidiennement.

L’argent est-il bloqué dans un OPC ?

Non, l’argent investi dans un OPC n’est pas bloqué. Les investisseurs peuvent racheter leurs parts à tout moment, ce qui leur permet de récupérer leur argent selon la valeur liquidative actuelle du fonds.

Est-il possible de perdre de l’argent en investissant dans un OPCVM monétaire ?

Bien que rare, il existe un risque de perte, en particulier en cas de crise financière ou de hausse brutale des taux d’intérêt qui déprécierait les titres du portefeuille.

Les OPCVM monétaires sont-ils un bon choix pour un placement à court terme ?

Oui, ils sont idéaux pour des placements de court terme ou pour optimiser la gestion de votre trésorerie en toute sécurité.

Quelle est la différence entre un OPCVM monétaire et un compte d’épargne ?

- Rendement : Les OPCVM peuvent offrir un rendement supérieur, mais sans garantie de capital.

- Sécurité : Les comptes d’épargne sont garantis par l’État.

- Liquidité : Les deux permettent un accès rapide aux fonds, mais la garantie de capital est présente uniquement sur les comptes d’épargne.

Comment les taux d’intérêt influencent-ils les OPCVM monétaires ?

Les rendements des OPCVM monétaires suivent les taux d’intérêt à court terme. Une hausse des taux augmente généralement le rendement des fonds, tandis qu’une baisse peut le réduire.

Peut-on diversifier son portefeuille avec des OPCVM monétaires ?

Oui, bien qu’ils soient peu risqués, intégrer des OPCVM monétaires permet d’équilibrer un portefeuille déjà composé d’actifs plus volatils.

Les OPCVM monétaires sont-ils éligibles à l’assurance-vie ?

Oui, de nombreux contrats d’assurance-vie proposent des OPCVM monétaires comme supports, offrant une gestion prudente et une liquidité accrue.

Quels documents dois-je consulter avant d’investir dans un OPCVM monétaire ?

- Document d’Information Clé pour l’Investisseur (DICI) : Résume les caractéristiques essentielles et les risques du fonds.

- Prospectus : Détaille les stratégies de gestion et les frais.

- Rapports financiers : Rapports annuels et semestriels pour examiner la performance et la composition du portefeuille.

Les OPCVM monétaires sont-ils affectés par l’inflation ?

Oui, si l’inflation est plus élevée que le rendement du fonds, le pouvoir d’achat de votre investissement peut diminuer.

Quelle est la durée de placement recommandée pour un OPCVM monétaire ?

Les OPCVM monétaires sont plutôt conçus pour des placements à court terme, typiquement inférieurs à un an, ou pour gérer des liquidités temporaires.

Comment les rendements des OPCVM monétaires sont-ils calculés ?

Les rendements sont calculés en fonction des revenus d’intérêts générés par les placements du fonds, déduction faite des frais de gestion.

Qui peut investir dans des OPCVM monétaires ?

Les OPCVM monétaires sont ouverts aux particuliers comme aux entreprises, avec des seuils d’investissement souvent très accessibles, parfois quelques dizaines d’euros seulement.

Avertissement

eToro est une plateforme d’investissement multi-actifs. La valeur de vos investissements peut augmenter ou diminuer. Produit à effet de levier et spéculatif. Non adapté à tous les investisseurs. Vous devriez considérer si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Le capital est à risque. Les performances passées ne sont pas une indication des résultats futurs. L’historique de trading présenté couvre moins de 5 années complètes et peut ne pas suffire comme base pour une décision d’investissement. Le Copy Trading ne constitue pas un conseil en investissement. La valeur de vos investissements peut augmenter ou diminuer. Votre capital est à risque. Les actifs cryptographiques ne sont pas réglementés et sont hautement spéculatifs. Pas de protection des consommateurs. Capital à risque.

eToro USA LLC n’offre pas de CFD et ne fait aucune représentation ni n’assume aucune responsabilité quant à l’exactitude ou à l’exhaustivité du contenu de cette publication, qui a été préparée par notre partenaire en utilisant des informations publiques non spécifiques à l’entité concernant eToro.