La titrisation est un levier majeur dans les finances modernes, utilisé pour mobiliser des ressources financières tout en redistribuant les risques.

En 2024, ce mécanisme reste crucial pour le financement des entreprises et des institutions financières, mais il est également source de débats en raison de son impact potentiel sur la stabilité financière.

Cet article propose une analyse détaillée de la titrisation, ses mécanismes, ses avantages, ses risques, et les implications réglementaires qui la concernent.

Qu’est-ce qu’une Opération de Titrisation ?

La titrisation est un processus financier par lequel une institution regroupe des prêts ou des créances pour les transformer en titres négociables sur les marchés financiers.

Ces titres sont ensuite vendus à des investisseurs, permettant ainsi à l’institution de récupérer rapidement des liquidités.

Ce mécanisme offre une flexibilité financière élargie, mais nécessite une compréhension approfondie des risques inhérents à ces actifs transformés.

La titrisation vise à transformer des actifs illiquides en instruments financiers négociables, créant ainsi une forme de liquidité.

Cependant, cette transformation repose sur une évaluation précise des actifs sous-jacents, et toute erreur dans cette évaluation peut entraîner des effets négatifs sur l’ensemble du système financier.

Quel est le But de la Titrisation ?

Le principal objectif de la titrisation est de fournir une source de financement alternative et flexible. Les institutions financières utilisent ce mécanisme pour plusieurs raisons clés :

- Libérer des capitaux : La vente des titres permet de récupérer des liquidités, qui peuvent être réinvesties dans des projets plus stratégiques. Cela est particulièrement utile dans des contextes où l’accès aux financements traditionnels est limité.

- Gérer le risque : En titrisant des prêts, le risque de défaut est transféré aux investisseurs. Ce transfert peut être perçu comme une optimisation de la gestion des risques pour l’institution d’origine, mais il implique aussi une redistribution du risque vers le marché.

- Optimiser le bilan : Les actifs titrisés sont retirés du bilan de l’institution, ce qui améliore les ratios de solvabilité et permet une meilleure utilisation du capital disponible.

Cependant, certains experts, comme l’économiste Jézabel Couppey-Soubeyran, mettent en garde contre une reprise de la titrisation en Europe sans une régulation stricte.

La complexité de la titrisation et le manque de transparence de certains actifs titrisés pourraient exposer le système financier à des risques similaires à ceux observés avant la crise de 2008.

Par conséquent, l’adoption de la titrisation par une institution doit être soigneusement évaluée en tenant compte de l’environnement réglementaire et des conditions de marché.

Par exemple, une banque peut titriser un portefeuille de prêts automobiles afin de générer des fonds qu’elle pourra utiliser pour accorder de nouveaux prêts ou investir dans d’autres opportunités. Cependant, le risque de ces prêts est transféré aux investisseurs, qui doivent être conscients des caractéristiques spécifiques de ces actifs.

Source : Le Monde

Quels sont Les Risques de la Titrisation ?

La titrisation, bien qu’efficace pour mobiliser des fonds, comporte des risques significatifs qui doivent être évalués à l’aune de l’expérience passée, notamment la crise de 2008. Les principaux risques associés sont :

- Risque de crédit : Les investisseurs qui achètent des titres titrisés sont exposés au risque de défaillance des emprunteurs sous-jacents. Cela signifie que toute dégradation de la qualité des prêts titrisés se traduit directement par une augmentation du risque de perte pour les investisseurs.

- Complexité : Les structures de titrisation peuvent être extrêmement complexes, rendant difficile une évaluation précise des risques. Les instruments titrisés incluent souvent des tranches de risque variées, ce qui peut dérouter même des investisseurs chevronnés.

- Risque systémique : Une mauvaise évaluation des actifs titrisés peut avoir des effets en chaîne, amplifiant les vulnérabilités du système financier. Comme cela a été observé en 2008, l’accumulation de titres adossés à des actifs de mauvaise qualité peut entraîner une crise majeure.

- Manque de transparence : L’opacité autour de la qualité des actifs sous-jacents rend difficile pour les investisseurs d’évaluer avec précision le niveau de risque encouru. Cette opacité peut être exacerbée lorsque les actifs sont structurés en plusieurs niveaux de complexité.

Avant la crise de 2008, les titres adossés à des prêts hypothécaires à risque étaient largement vendus sans évaluation adéquate.

Lorsque les défauts se sont multipliés, les investisseurs ont subi des pertes massives, entraînant une crise mondiale. Ce type de risque reste pertinent aujourd’hui si la transparence et la régulation ne sont pas adéquatement renforcées.

La Réglementation de la Titrisation

Après la crise de 2008, la réglementation a été renforcée pour mieux encadrer la titrisation et protéger les investisseurs ainsi que la stabilité financière.

Les régulateurs ont introduit plusieurs mesures pour limiter les risques associés à ce mécanisme :

- Transparence renforcée : Les émetteurs doivent fournir des informations détaillées sur les actifs sous-jacents, permettant aux investisseurs d’évaluer les risques avec une meilleure visibilité.

- Rétention du risque : Les institutions doivent conserver une part du risque, généralement 5 %, afin d’aligner leurs intérêts avec ceux des investisseurs et de s’assurer qu’elles restent prudentes dans la sélection des actifs à titriser.

- Normes de notation plus strictes : Les agences de notation doivent appliquer des critères rigoureux pour évaluer les titres titrisés, afin d’éviter les erreurs qui ont contribué à la crise de 2008.

- Surveillance renforcée : Les autorités de régulation surveillent de près les activités de titrisation pour identifier et atténuer les risques systémiques potentiels.

Exemple en Europe : Le règlement sur la titrisation simple, transparente et standardisée (STS) a été mis en place pour encourager des pratiques responsables et renforcer la confiance des investisseurs. Ce cadre vise à assurer que les actifs titrisés respectent des normes élevées de transparence et de qualité.

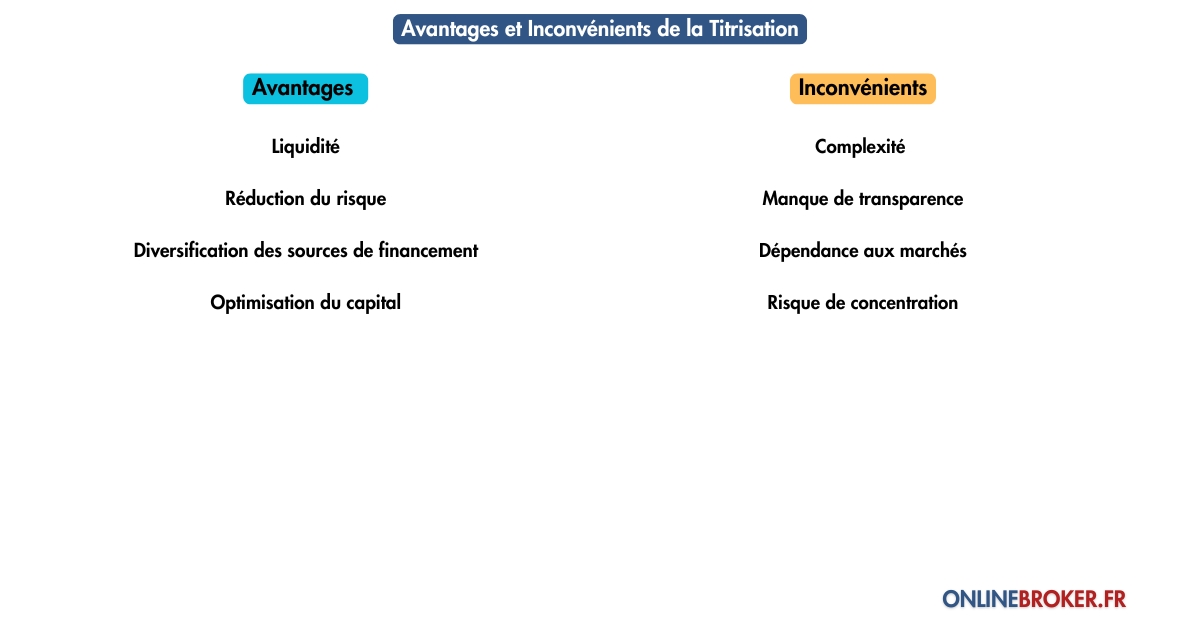

Avantages et Inconvénients de la Titrisation

Conclusion : Ce Qu’il Faut Retenir de la Titrisation

La titrisation est un outil puissant pour le financement des institutions financières, mais elle comporte des risques qui ne doivent pas être sous-estimés.

En 2024, avec une réglementation renforcée et une surveillance accrue, la titrisation continue de jouer un rôle essentiel dans le financement des économies, tout en nécessitant une vigilance constante pour éviter les erreurs du passé.

Une compréhension approfondie des mécanismes et des risques liés à la titrisation est essentielle pour évaluer les opportunités qu’elle offre, tout en restant conscient des dangers potentiels.

Pour aller plus loin, n’hésitez pas à consulter d’autres articles de notre blog qui analysent les mécanismes financiers modernes et leurs impacts sur l’économie globale.

Questions Fréquentes

Qu’est-ce que la titrisation en finance ?

La titrisation en finance est un processus par lequel des actifs illiquides, comme des prêts ou des créances, sont regroupés et transformés en titres négociables sur les marchés financiers, offrant ainsi une nouvelle source de financement.

Qu’est-ce que la titrisation des créances ?

La titrisation des créances consiste à convertir des créances, telles que des prêts hypothécaires ou des dettes clients, en titres financiers. Ces titres sont ensuite vendus à des investisseurs, permettant à l’émetteur de récupérer des liquidités immédiatement.

Quels sont les avantages et les inconvénients de la titrisation ?

Les avantages de la titrisation incluent la libération de liquidités, la diversification des sources de financement et la gestion du risque. Les inconvénients peuvent être la complexité des structures, le manque de transparence et le risque accru pour les investisseurs en cas de défaut.

Quels sont les différents types de titrisation ?

Les principaux types de titrisation sont la titrisation traditionnelle, la titrisation synthétique et la titrisation hybride. Chacun diffère par la manière dont les actifs sont transférés et par les mécanismes de transfert du risque aux investisseurs.

Qu’est-ce que la titrisation de l’épargne ?

La titrisation de l’épargne est le processus par lequel les institutions financières transforment les dépôts des épargnants en titres financiers. Cela permet de financer divers projets tout en offrant aux épargnants des rendements potentiellement plus élevés.

Quels sont les risques de la titrisation ?

Les risques de la titrisation incluent le risque de crédit, le risque de liquidité et le risque de marché. Les investisseurs peuvent subir des pertes si les actifs sous-jacents ne génèrent pas les flux de trésorerie attendus ou en cas de dégradation des conditions du marché.

Que se passe-t-il lorsque vous titrisez un prêt ?

Lorsque vous titrisez un prêt, le prêt est regroupé avec d’autres actifs similaires et transformé en titres financiers. Ces titres sont vendus à des investisseurs, et les flux de trésorerie générés par les prêts sont utilisés pour rémunérer les investisseurs.

Comment les banques gagnent-elles de l’argent grâce à la titrisation ?

Les banques gagnent de l’argent grâce à la titrisation en libérant des capitaux, en percevant des frais de structuration et de gestion, et en transférant le risque de crédit aux investisseurs tout en continuant à offrir de nouveaux prêts avec les liquidités obtenues.

Avertissement

eToro est une plateforme d’investissement multi-actifs. La valeur de vos investissements peut augmenter ou diminuer. Produit à effet de levier et spéculatif. Non adapté à tous les investisseurs. Vous devriez considérer si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Le capital est à risque. Les performances passées ne sont pas une indication des résultats futurs. L’historique de trading présenté couvre moins de 5 années complètes et peut ne pas suffire comme base pour une décision d’investissement. Le Copy Trading ne constitue pas un conseil en investissement. La valeur de vos investissements peut augmenter ou diminuer. Votre capital est à risque. Les actifs cryptographiques ne sont pas réglementés et sont hautement spéculatifs. Pas de protection des consommateurs. Capital à risque.

eToro USA LLC n’offre pas de CFD et ne fait aucune représentation ni n’assume aucune responsabilité quant à l’exactitude ou à l’exhaustivité du contenu de cette publication, qui a été préparée par notre partenaire en utilisant des informations publiques non spécifiques à l’entité concernant eToro.