Le venture capital (ou capital-risque) est un concept clé dans le financement de projets innovants et de startups à fort potentiel de croissance.

Il joue un rôle déterminant dans l’écosystème entrepreneurial en fournissant des ressources et du mentorat aux entreprises qui cherchent à transformer des idées novatrices en produits ou services viables.

Souvent associé aux entreprises technologiques, le capital-risque permet de soutenir des initiatives audacieuses, même lorsque les banques traditionnelles hésitent à investir.

Cet article vise à expliquer de manière simple ce qu’est le capital-risque, comment il fonctionne et pourquoi il est essentiel dans l’économie moderne.

Qu’est-ce Qu’un Fond de Venture Capital ?

Le venture capital est une forme de financement où des investisseurs, appelés venture capitalists (VC), apportent des fonds à des entreprises naissantes en échange d’une participation au capital.

Contrairement à un prêt bancaire, ce financement n’a pas besoin d’être remboursé si l’entreprise échoue, mais les investisseurs espèrent un retour significatif en cas de réussite.

Pourquoi est-il essentiel ?

Le capital-risque est essentiel pour favoriser l’innovation et stimuler l’impact économique. Il soutient des entreprises à fort potentiel mais risquées, souvent ignorées par les banques traditionnelles, et contribue ainsi à la création d’emplois, au développement technologique et à la compétitivité internationale.

Des investissements dans des entreprises comme Facebook, Uber, ou Airbnb à leurs débuts ont permis à ces startups de devenir des géants mondiaux et de transformer leurs secteurs respectifs.

Comment Fonctionne un Fonds de Venture Capital ?

Le processus de financement en capital-risque suit généralement les étapes suivantes :

- Levée de fonds : Les VC collectent de l’argent auprès d’investisseurs institutionnels (banques, fonds de pension) et particuliers fortunés.

- Sélection des entreprises : Les VC recherchent des startups avec un fort potentiel de croissance, notamment dans des secteurs comme la tech, la santé, les énergies renouvelables, et la fintech, qui ont attiré le plus de fonds en 2023 selon le rapport de l’AMF.

- Investissement en plusieurs phases :

- Seed funding : Financement initial pour développer une idée.

- Series A, B, C… : Tours de table successifs pour accompagner la croissance de l’entreprise.

- Sortie (exit) : Les investisseurs récupèrent leur capital, souvent via une introduction en bourse (IPO) ou une acquisition.

Imaginons une startup spécialisée dans l’intelligence artificielle. Elle lève 500 000 € lors d’un tour de seed funding pour développer un prototype. Si le produit rencontre le succès, elle pourrait lever plusieurs millions lors des tours suivants pour accélérer sa croissance.

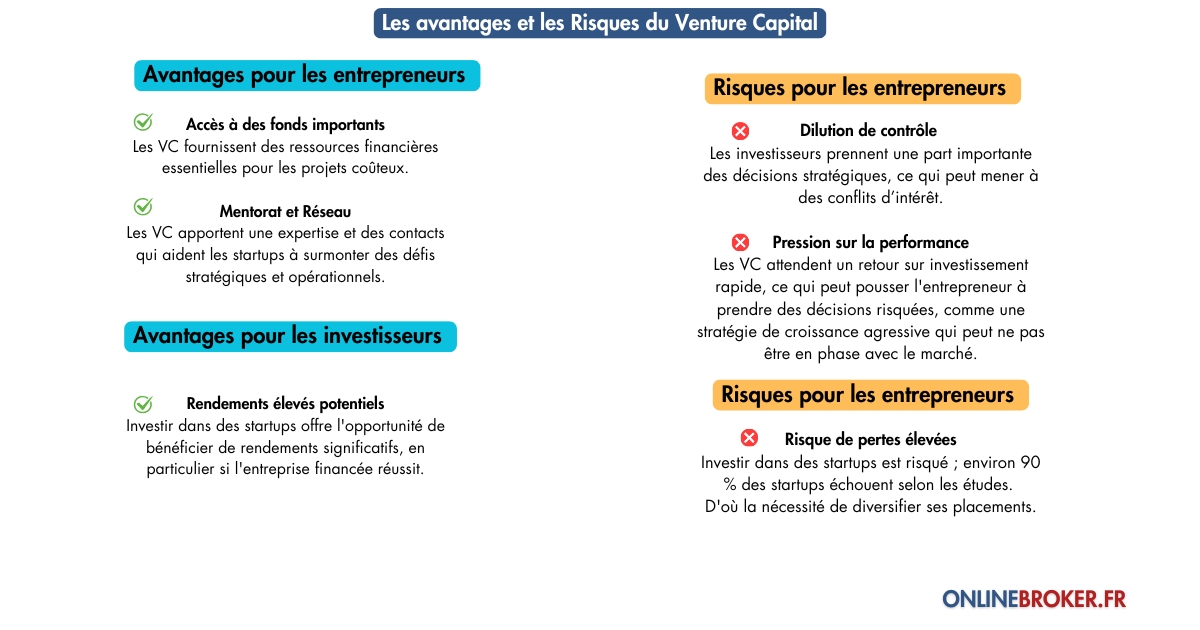

Les Avantages et les Risques du Venture Capital

Le Venture Capital en France : Une Tendance en Croissance

En France, le capital-risque connaît une croissance rapide, avec des levées de fonds atteignant des niveaux records en 2023, notamment dans les secteurs de la fintech et de la transition énergétique, selon les données de l’AMF.

Focus : Les startups en IA Les entreprises spécialisées en intelligence artificielle attirent une part croissante des financements, notamment grâce aux innovations dans les domaines de la santé et de l’automatisation industrielle.

Par exemple, des startups françaises comme Owkin, qui utilise l’IA pour la recherche médicale, ont attiré des investisseurs internationaux.

Les Différences entre Venture Capital et Private Equity

Bien que le Venture Capital et le Private Equity soient tous deux des formes de financement par actions, ils diffèrent sur plusieurs points clés :

| Aspect | Venture Capital | Private Equity |

|---|---|---|

| Stade de l’entreprise | Investit dans des startups en phase de démarrage avec fort potentiel de croissance et risques élevés | Cible des entreprises plus matures et établies pour améliorer leur performance avant revente |

| Montant des investissements | Investissements entre 1 et 10 millions d’euros, souvent en échange de parts minoritaires et influence limitée | Investissements de 10 à plusieurs centaines de millions d’euros, souvent avec un contrôle majoritaire des entreprises ciblées |

| Objectif | Soutenir la croissance rapide dans les secteurs innovants, comme la tech et la santé | Restructurer, optimiser et augmenter la rentabilité des entreprises |

| Durée de l’investissement | Généralement 5 à 10 ans, avec un fort accent sur la croissance rapide | 3 à 7 ans, avec un focus sur l’amélioration de l’efficacité opérationnelle |

| Type de contrôle | Participation minoritaire avec une implication stratégique limitée | Contrôle majoritaire, avec un rôle actif dans la gestion et la direction de l’entreprise |

Ces distinctions sont importantes pour bien comprendre quel type de financement est le mieux adapté selon la nature et la maturité de votre entreprise.

Conclusion : Ce Qu’il Faut Retenir des Fonds Venture Capital !

Le venture capital est un levier puissant pour transformer des idées innovantes en succès commerciaux. Toutefois, il reste un domaine exigeant, nécessitant préparation, stratégie et une bonne compréhension des risques.

Que vous soyez entrepreneur ou investisseur, il est essentiel de bien comprendre les mécanismes du capital-risque pour maximiser vos chances de réussite.

Pour aller plus loin, prenez le temps d’étudier les réussites et les échecs de startups financées par du capital-risque, afin de tirer des enseignements de ces expériences variées.

Participez à des événements de l’écosystème entrepreneurial, lisez des ouvrages spécialisés, et n’hésitez pas à entrer en contact avec des experts pour élargir votre réseau.

Une bonne connaissance des tendances du marché, des processus d’investissement, ainsi que des attentes des investisseurs, vous permettra de naviguer plus efficacement dans le monde du capital-risque.

Questions Fréquentes

Quels sont des exemples de Venture Capitalists (VC) ?

Les Venture Capitalists (VC) sont des investisseurs qui financent des startups et des entreprises en phase de croissance. Parmi les exemples les plus connus, on trouve Sequoia Capital, Andreessen Horowitz, Accel Partners, et Kleiner Perkins. Ces firmes ont soutenu des entreprises emblématiques comme Google, Facebook, et Airbnb.

Quelle est la différence entre le Venture Capital et le Private Equity ?

Le Venture Capital (VC) investit principalement dans des startups et des entreprises en début de croissance avec un potentiel élevé, souvent en échange de parts dans l’entreprise. Le Private Equity, en revanche, investit généralement dans des entreprises plus établies, souvent en difficulté, avec l’objectif de les restructurer et de les revendre à profit.

Quels critères un Venture Capitalist recherche-t-il chez les entreprises à financer ?

Un Venture Capitalist recherche généralement des entreprises avec un fort potentiel de croissance, une équipe de gestion solide, une proposition de valeur unique, et un marché adressable important. Ils évaluent aussi la scalabilité du modèle économique et la possibilité de réaliser un retour sur investissement significatif.

Qu’est-ce qu’un Venture Capitalist (VC) et comment influence-t-il la gestion des entreprises dans lesquelles il investit ?

Un Venture Capitalist est un investisseur qui fournit des fonds à des startups en échange d’une participation au capital. En plus du financement, les VC influencent souvent la gestion des entreprises en offrant des conseils stratégiques, en siégeant au conseil d’administration, et en facilitant les connexions industrielles pour accélérer la croissance.

Quels sont les avantages pour une startup d’accepter un financement en Venture Capital ?

Les avantages pour une startup d’accepter un financement en Venture Capital incluent l’accès à des fonds importants, le soutien stratégique d’investisseurs expérimentés, une crédibilité accrue sur le marché, et des ressources supplémentaires pour stimuler la croissance rapide. Cependant, cela peut aussi diluer la propriété de l’entreprise.

Quelle est la définition d’un entrepreneur dans le contexte du Venture Capital ?

Dans le contexte du Venture Capital, un entrepreneur est une personne qui fonde et dirige une startup avec une idée innovante et un fort potentiel de croissance. Les entrepreneurs recherchent souvent du financement en Venture Capital pour développer leur entreprise à grande échelle, en échange d’une part du capital.

Que signifie le terme « Venture capital » ?

Le terme « Venture Capital » se traduit en français par « capital-risque ». Il s’agit d’un type de financement par lequel des investisseurs fournissent des fonds à des startups ou à des entreprises en phase de croissance en échange de parts dans l’entreprise, en pariant sur leur succès futur.

Quel est l’état du marché du Venture Capital en France ?

En France, le capital-risque est un secteur en pleine croissance avec de nombreux fonds de Venture Capital comme Partech, Alven, et Elaia Partners, qui soutiennent des startups technologiques innovantes à travers tout le pays. Le marché français du VC est particulièrement actif dans les domaines de la technologie, de la santé et de la fintech.

Quelle est la différence entre Venture Capital et Private Equity ?

Le Venture Capital et le Private Equity diffèrent principalement par les stades d’investissement et les types d’entreprises ciblées. Le Venture Capital se concentre sur les startups en croissance, tandis que le Private Equity investit dans des entreprises matures, souvent pour les restructurer ou les redresser avant de les revendre.

Qu’est-ce qu’une Venture Capital Company ?

Une Venture Capital Company est une entreprise qui gère des fonds de capital-risque, investissant dans des startups prometteuses en échange de participations au capital. Ces sociétés jouent un rôle crucial dans l’écosystème entrepreneurial en fournissant non seulement des capitaux, mais aussi des conseils stratégiques et un réseau d’affaires.

Quel est le rôle d’un Venture Capital Analyst ?

Un Venture Capital Analyst est un professionnel chargé d’évaluer les opportunités d’investissement pour une société de capital-risque. Leur travail inclut l’analyse des modèles économiques, l’évaluation des marchés, la due diligence des entreprises cibles, et la préparation de rapports pour les investisseurs seniors.

Pourquoi Paris est-elle un hub pour le Venture Capital ?

Paris est un hub important pour le Venture Capital en Europe, avec de nombreux fonds de capital-risque basés dans la ville. Ces fonds, comme Idinvest Partners, Seventure Partners, et Partech, soutiennent des startups locales et internationales dans divers secteurs, contribuant à faire de Paris un centre névralgique pour l’innovation technologique.

Avertissement

eToro est une plateforme d’investissement multi-actifs. La valeur de vos investissements peut augmenter ou diminuer. Produit à effet de levier et spéculatif. Non adapté à tous les investisseurs. Vous devriez considérer si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Le capital est à risque. Les performances passées ne sont pas une indication des résultats futurs. L’historique de trading présenté couvre moins de 5 années complètes et peut ne pas suffire comme base pour une décision d’investissement. Le Copy Trading ne constitue pas un conseil en investissement. La valeur de vos investissements peut augmenter ou diminuer. Votre capital est à risque. Les actifs cryptographiques ne sont pas réglementés et sont hautement spéculatifs. Pas de protection des consommateurs. Capital à risque.

eToro USA LLC n’offre pas de CFD et ne fait aucune représentation ni n’assume aucune responsabilité quant à l’exactitude ou à l’exhaustivité du contenu de cette publication, qui a été préparée par notre partenaire en utilisant des informations publiques non spécifiques à l’entité concernant eToro.